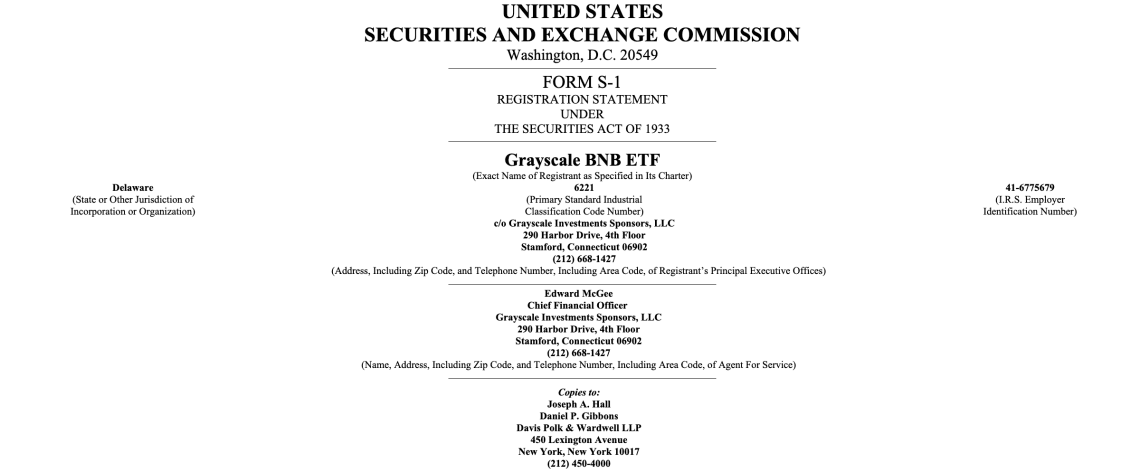

1 月 23 日,Grayscale 正式向美國 SEC 提交了 S-1 文件,申請推出一隻以 BNB 爲標的的 spot ETF(交易所交易基金),計劃在 納斯達克掛牌,代碼叫 GBNB。

換句話說:這不是“現貨跟蹤基金”這種小打小鬧,這是機構資金在試圖把 BNB 變成受監管的主流投資產品。

這件事爲什麼值得重視?

先看幾個層面:

Grayscale 不是小隊

它在現貨比特幣 ETF 和以太坊 ETF 上已經跑過一趟(這些產品累積了鉅額 AUM),

這次把範圍拓展到 BNB,其實是順着機構邏輯走的一步。

給美國人“安全地接觸 BNB”

如果這個 ETF 被 SEC 批准,那些不想自己託管、但想通過傳統券商賬戶接觸 BNB 的機構/散戶,

就有了一個受監管入口 —— 和 BTC/ETH ETF 的邏輯很像。

不是 VanEck 第一個,但挺重要

VanEck 之前也提交過類似申請(更早),

Grayscale 這次加入說明:大家普遍認爲給 BNB 做 ETF 不是“噱頭”,而是機構市場真正有需求的產品。

BNB 在生態裏的位置夠穩

作爲市值第四大的加密資產,它在交易鏈、生態費率、治理等方面都有實打實的使用場景——這也讓它在機構層面比很多其他替代幣更容易被納入“投資產品”視野。

說白了,這步棋不像過去那種“誰先申誰有戲”。

它更像是:

👉 機構性資金對被廣泛認可資產的合規化路徑測試

👉 傳統金融正在從 BTC/ETH 擴散到更大樣本的策略佈局

👉 而且監管視角里,如果批准 ETF 的話,往往意味着 SEC 認爲標的更像“商品”而不是“證券” —— 這對 BNB 來說是一個心理價位非常重的定位嘗試。

當然,這個申請能不能被批准還不確定,畢竟 SEC 的審批節奏一直不快,但從趨勢上看:

BTC → ETH → 然後是 BNB 這樣的路線圖,說明機構不再滿足於只盯最基礎層資產,而是在尋找更成熟、流動性強、生態價值清晰的第二梯隊標的。

總的來說,這不是簡單的“想搞個 ETF”,

而是機構在把鏈上資產納入合規投資體系的下一次嘗試。 #加密市场观察 #bnb $BNB