ما زلت أتذكر أول مرة حاولت فيها شرح السندات المرمزة لصديق يتداول في الدخل الثابت التقليدي. لم يعارض التكنولوجيا. طرح سؤالاً أكثر عملية: "من يضمن أن المشتري مسموح له بالاحتفاظ بها، وأن المصدر يتبع القواعد، وأن الجهات التنظيمية يمكنها تدقيقها عند الحاجة؟" هذا السؤال هو بالضبط السبب وراء أن الترميز المنظم قد تقدم بشكل أبطأ من التمويل اللامركزي. في الأسواق الحقيقية، "على السلسلة" لا يهم إذا لم يكن من الممكن قانونيًا نقل الأصل.

هذه هي الفجوة التي تم بناء شبكة داك منذ عام 2018 من أجلها: الترميز الذي يحافظ على سرية البيانات المالية دون كسر الامتثال. الفكرة الأساسية بسيطة، لكنها صعبة في التنفيذ - جعل من الممكن إصدار وتداول الأدوات المنظمة (مثل السندات المرمزة، والأسهم، والصناديق، وأدوات النقد مثل العملات المستقرة) بطريقة تحافظ على الخصوصية لمشاركي السوق بينما لا تزال تمنح المؤسسات والجهات التنظيمية التحكمات التي تحتاجها. إن موقف داك ليس "الخصوصية بأي ثمن". إنها خصوصية انتقائية مع إمكانية التدقيق، مصممة لتدفقات العمل المالية الحقيقية.

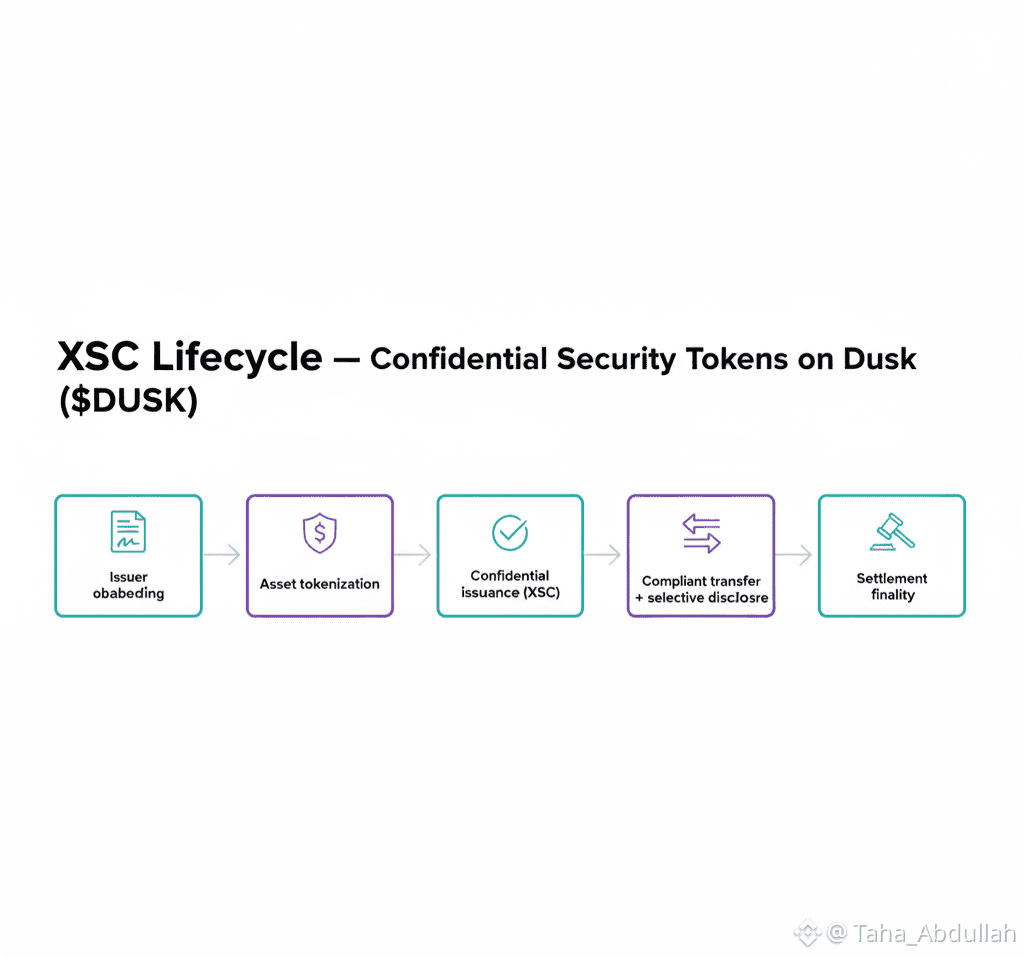

لفهم لماذا هذا مهم، فكر في كيفية تداول السندات فعليًا. هناك تحقق من الهوية (KYC)، قيود الأهلية (من يمكنه الشراء)، قيود النقل، الإجراءات المؤسسية (مدفوعات القسيمة)، والتقارير. هذه ليست إضافات اختيارية بل هي المنتج. إذا تجاهل الترميز هذه القيود، فقد يتحرك الأصل بشكل أسرع، لكنه يصبح غير متوافق وغير قابل للاستخدام بالنسبة للمصدرين الجادين. هذا هو السبب في أن السندات المرمزة في سياق منظم تحتاج إلى أكثر من عقد ذكي. تحتاج إلى دورة حياة متوافقة.

تدور نهج داك حول ما تسميه العقود الذكية السرية، العقود الذكية المصممة للحفاظ على تفاصيل المعاملات الحساسة مخفية بينما لا تزال تسمح بإثبات الدقة بشكل تشفيري. النصر العملي هو أنه يمكنك تشغيل منطق التمويل المنظم على السلسلة دون كشف كل رصيد، أو حجم التجارة، أو سمة الهوية، أو العلاقة بين الأطراف العامة. تلك الخصوصية ليست مجرد تفضيل شخصي. بالنسبة للمؤسسات، إنها هيكل السوق. في التمويل التقليدي، يتم حماية دفاتر الطلبات، ومخزونات الوسطاء، وتدفقات العملاء لسبب ما. إذا كان كل شيء مرئيًا، فإن المشاركين في السوق يغيرون سلوكهم، ويتدهور السوق نفسه.

لكن الخصوصية وحدها ليست كافية. الجزء "الترميز المنظم" يعيش بالطريقة التي تحاول بها داك تضمين الهوية والامتثال مباشرة في معايير الرموز وتدفقات المعاملات. لقد وصفت داك آليات تهدف إلى الأمن الرقمي الواعي بالامتثال (غالبًا ما يتم مناقشتها تحت سرد الرموز الأمنية / RWA). الدرس للمستثمرين ليس العلامة التجارية بل الاتجاه: يجب على المصدرين أن يكونوا قادرين على فرض من يمكنه الاحتفاظ بالأصل، وتحت أي شروط يمكن أن ينتقل، وكيف يمكن تلبية التقارير.

الجزء الأكثر إقناعًا في قصة داك، من وجهة نظري، ليس نظريًا. إنه من هم الذين يتعاونون معهم. في أبريل 2025، أعلنت داك عن العمل مع 21X، التي وصفت بأنها أول شركة تحصل على ترخيص DLT-TSS بموجب التنظيم الأوروبي لسوق الأوراق المالية المرمزة بالكامل. سواء كان شخص ما متفائلًا أو متشائمًا بشأن داك كرمز، فإن هذا الاتجاه مهم: إنه يشير إلى أن المشروع يحاول الاندماج في عالم الإصدارات والتداول المنظمة بدلاً من التنافس على انتباه التمويل اللامركزي للبيع بالتجزئة.

كما أشارت داك إلى شراكتها مع NPEX، نظام تبادل هولندي، مشددة على أن هذا ليس مجرد "تكامل تشفير". إنه مؤطر حول بنية تحتية للسوق المنظمة وتوافق الترخيص، بما في ذلك الإشارات إلى MTF، وBroker، وECSP، وتوجهات DLT-TSS المستقبلية. إذا كانت هذه العناصر حقيقية ومستدامة، فإنها تمثل فئة مختلفة من التبني مقارنة بملاحقة حوافز السيولة.

فأين تناسب العملات المستقرة في "السندات إلى العملات المستقرة"؟

غالبًا ما يتم التعامل مع العملات المستقرة كعالم منفصل من المدفوعات، والتحويلات، وطرق التشفير. لكن في خارطة طريق الترميز المنظمة، تصبح العملات المستقرة (أو ما يعادلها من النقد المرمز) طبقة التسوية لكل شيء آخر. إذا كانت السندات المرمزة والأسهم المرمزة هي الأدوات، فإن العملات المستقرة المتوافقة هي "الجزء النقدي" الذي يجعل تسليم مقابل الدفع ممكنًا على نطاق واسع. هنا تصبح زواية سرية داك أكثر أهمية مما يعتقد الناس في البداية. في التسويات المؤسسية، فإن إخفاء التعرض للطرف المقابل وتدفقات التسوية ليس رفاهية، بل هو جزء من إدارة المخاطر.

نموذج ذهني مفيد هو: السندات المرمزة هي "قيمة منظمة"، والعملات المستقرة هي "حركة منظمة". دون طبقة الحركة، يبقى الترميز في الغالب عرضًا تجريبيًا. مع ذلك، يصبح الترميز سوقًا.

هناك طبقة أخرى هنا: سلامة البيانات. تعتمد الأسواق المنظمة على البيانات المرجعية، والأسعار، ومعلومات الأحداث المؤسسية، والتقارير القابلة للتحقق. في أواخر 2025، أعلنت داك وNPEX عن اعتماد تكامل Chainlink وأدوات البيانات، مع لغة تركز على "معلومات مالية من الدرجة التنظيمية". هذا النوع من التكامل يوحي بدفعة نحو المعايير المؤسسية: ليس مجرد ترميز، بل ترميز يمكن تسعيره، والتحقق منه، والإبلاغ عنه، وتدقيقه مع تدفقات بيانات موثوقة.

بالنسبة للتجار والمستثمرين، فإن الاتجاه واضح جدًا مع دخول عام 2026 - لقد نضج سرد RWA. لم يعد الأمر يتعلق بالسندات المرمزة في بعض برك التمويل اللامركزي. هناك جدية متزايدة حول أماكن السوق المنظمة، وأنظمة الترخيص، وخطوط إصدار متوافقة. الزاوية الفريدة لداك هي أنها تحاول دمج ذلك الاتجاه المنظم مع الخصوصية من التصميم، بدلاً من ملاءمة الخصوصية لاحقًا. هذا مهم لأنه في الأسواق المالية الحقيقية، يتم التحكم في الشفافية، وليست مطلقة.

وجهة نظري المحايدة: هذه لعبة أبطأ، وهذا يمثل كلاً من المخاطر والإشارة. الترميز المنظم لا يتحرك بسرعة الميمات. يتطلب توافقًا قانونيًا، وثقة مؤسسية، وموثوقية في البنية التحتية. إذا نجحت داك، فلن تبدو كأنها انفجار مفاجئ، بل ستبدو كزيادة تدريجية في المصدرين الحقيقيين، ونشاط التسوية الحقيقي، ومشاركين حقيقيين في السوق. إذا فشلت، فمن المحتمل أن تفشل بهدوء: المؤسسات ببساطة لن تتبناها، وستنجرف السيولة إلى أماكن أخرى.

لكن الاتجاه نفسه - بناء سكك حديدية حيث يمكن أن توجد السندات والأسهم وتسوية العملات المستقرة النقدية معًا تحت الامتثال - يتوافق مع المكان الذي يبدو أن أكثر التبني ديمومة يتجه إليه. وفي عالم التشفير، فإن الديمومة نادرة بما يكفي بحيث يستحق الانتباه عندما تختار مشروعًا المسار الممل عن قصد.