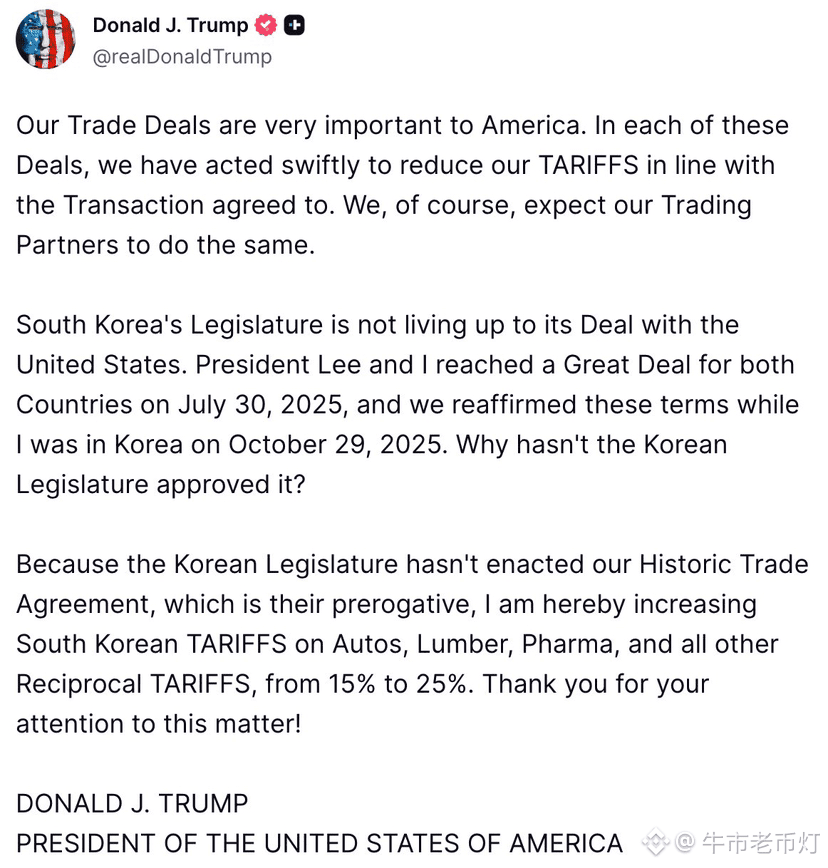

就在刚刚,特朗普突然在社交平台扔出重磅炸弹:因韩国国会未履行贸易协议,将对韩国汽车、木材、药品等商品的关税从15%直接飙到25%!

消息一出,全球市场瞬间炸锅:在美上市的韩国ETF盘后直线跳水超1.6%,现代、起亚股价闻声下跌4.28%和3.45%,贵金属市场更是巨震——现货白银一度暴涨14%后几乎抹平涨幅,黄金冲高5111美元后回落。这不是简单的贸易摩擦,而是全球产业链的大洗牌,连我们币圈的投资逻辑,都跟着变了天!

今天就从数据冲击、产业重构、金融联动、币圈机会四个维度,给大家扒透这波关税风暴的真实影响,全是硬核实操建议,不管你是炒币还是炒股,都能直接用!

63亿美元出口蒸发,现代起亚利润直接砍35%

这波25%的关税,对韩国来说就是“精准打击”,尤其是依赖美国市场的汽车业,已经提前发出崩盘预警:

• 出口直接蒸发63亿美元:韩国金融机构测算,关税生效后,韩国汽车对美出口将减少约9.1万亿韩元(折合63亿美元),实际损失可能超10万亿韩元——要知道2024年韩国对美汽车出口额才347亿美元,这一下就砍了近五分之一;

• 现代起亚利润腰斩:两家车企去年总利润27万亿韩元,按当前关税测算,年利润损失将高达10万亿韩元,占比超35%。更惨的是韩国通用汽车,90%产量依赖对美出口,甚至可能面临生存危机;

• 全产业链跟着遭殃:汽车业直接关联韩国34万个就业岗位,从零部件供应商到物流企业,都会被这波关税波及,有韩媒直言“这是韩国汽车业五年来最黑暗的一天”。

咱币圈人可能觉得“汽车业的事跟我没关系”,但要知道,韩国是全球产业链的关键一环,汽车业的震荡会传导到大宗商品、跨境支付、甚至加密市场,蝴蝶效应才刚刚开始。

产业重构:短期订单“归零”,长期全球供应链大搬家

这波关税不是“雷声大雨点小”,而是已经有先例的“致命打击”,短期和长期的影响完全是两回事:

短期:韩国出口企业面临“订单清零”危机

2025年美国对韩国钢铁加征关税后,一家韩国螺栓螺母企业的对美出口直接“归零”,价值20亿韩元的产品堆在码头仓库,连退货的机会都没有。现在关税从15%涨到25%,只会有更多企业步其后尘:

• 韩国汽车零部件出口商:对美出口占比超40%,关税加征后成本飙升,美国客户大概率会转投本土供应商;

• 木材、药品企业:本就利润微薄,25%的关税直接让出口业务无利可图,要么退出美国市场,要么承受巨额亏损;

• 美国本土经销商:已经开始酝酿涨价,韩国进口车价格可能上涨10%-15%,消费者买单,经销商短期也得承受库存压力。

长期:全球汽车供应链“美国本土化”加速

这才是最核心的变化,特朗普的关税本质是“逼企业去美国建厂”,而韩国车企已经开始行动:

• 现代汽车砸210亿美元在美国扩产,佐治亚州电动车工厂产能从30万辆扩到50万辆,还计划建年产270万吨的钢铁厂,专门供应在美工厂原材料;

• 起亚也在推进美国本土化生产,目标是把本土生产比例从35%提升到70%,摆脱对韩国本土出口的依赖;

• 连锁反应:日本丰田、本田也会跟着加码美国产能,全球汽车供应链从“亚洲生产、全球出口”变成“区域生产、区域销售”,这一重构至少要持续3-5年。

对我们投资者来说,这不是“谁输谁赢”的问题,而是“谁能接住重构红利”的机会——美国本土的汽车零部件企业、钢铁企业,已经站在了风口上。

金融联动:韩元崩、股市跌,币圈却藏着3个机会

关税风暴不止冲击产业,还在搅动全球金融市场,从汇率到股市,再到我们币圈,都在发生连锁反应:

1. 韩元汇率承压,韩国出口企业急寻避险工具

韩元本来就处于高位波动,关税加征后贬值压力更大。要知道,韩国炼油、航空、钢铁行业对汇率极度敏感:汇率每上升10韩元,炼油企业就损失1000亿韩元,大韩航空亏480亿韩元,浦项制铁净利润少5485亿韩元。

这些企业为了规避汇率风险,大概率会加大稳定币的使用——跨境支付用USDT、USDC替代美元结算,既能降低手续费,又能实时锁定汇率,避免关税+汇率的双重损失。这对稳定币赛道来说,是实实在在的需求增量。

2. 股市分化:韩系汽车股遭抛售,美股零部件板块迎利好

• 规避方向:韩国股市的现代、起亚、韩国通用,还有依赖对美出口的木材、制药股,短期会持续承压,千万别抄底;

• 布局方向:美股汽车零部件龙头已经开始异动,通用配件(GPC)、Aptiv(APTV)、麦格纳国际(MGA)这些企业,会直接受益于韩国车企的本土化采购,订单量可能大幅增长,长期值得关注。

3. 机会:稳定币+RWA+能源加密支付

这波关税对币圈不是利空,反而藏着3个精准机会:

• 稳定币:韩国企业跨境支付需求激增,TRC20-USDT、USDC的交易量会上涨,尤其是低手续费的跨链稳定币,会成为企业首选;

• RWA赛道:汽车零部件、木材等大宗商品的代币化会加速,企业可能会把订单收益权做成RWA代币,通过加密市场融资,规避关税风险;

• 能源加密支付:韩国要履行对美2000亿美元投资承诺,其中就包括能源采购,1000亿美能源采购可能会用加密货币结算,相关的能源支付类代币值得关注。

3条铁律,接住全球产业链重构的红利

不管是炒币还是炒股,现在都不能盲目跟风,给大家3条实在的操作建议,全是基于市场动态的理性判断:

1. 规避敏感赛道,别踩坑

• 远离韩系汽车概念股、韩国出口导向型加密项目,这些标的会直接受关税冲击,短期看不到反转信号;

• 币圈别碰小市值稳定币,优先选择USDT、USDC这些头部品种,避免企业避险资金涌入时,小币种流动性不足。

2. 布局替代机会,抓主线

• 股市:分批建仓美股汽车零部件龙头(GPC、APTV、MGA),长期持有,跟着全球供应链重构吃肉;

• 币圈:重点关注3个方向——头部稳定币(USDT、USDC)、汽车零部件RWA项目、能源支付类代币,逢回调分批布局,别追高。

3. 控制仓位,灵活应对

• 现在处于政策落地初期,市场波动大,不管是股市还是币圈,都要控制仓位在50%以内,留足现金应对回调;

• 密切关注2月韩国国会的投票结果,如果韩国妥协批准协议,关税可能回调,到时候可以加仓此前被错杀的优质标的。

互动投票:你觉得韩国会妥协吗?币圈这波机会能抓住吗?

特朗普的关税大棒已经挥下,韩国国会2月就要投票,这事儿到底会怎么收场?

• 扣“1”:韩国妥协,关税回调,市场反弹;

• 扣“2”:谈崩了,关税长期维持25%,供应链彻底重构;

• 扣“3”:币圈机会大于风险,已经布局稳定币/RWA!

其实不管韩国妥不妥协,全球产业链重构的趋势已经不可逆,关税只是加速了这一过程。对我们投资者来说,与其纠结谁输谁赢,不如盯着“替代机会”——美国本土的零部件企业、币圈的稳定币和RWA赛道,这些才是能真正接住红利的方向。

最后提醒大家:投资不是赌政策,而是赌趋势。关税风暴下,风险和机会并存,守住本金、抓准主线,才能在这场全球产业链的大洗牌中笑到最后!