E quando isso acontecer, todo mercado paga o preço.

Ninguém quer falar sobre isso.

Porque uma vez que você vê, não pode deixar de ver.

Os EUA estão enfrentando um problema de dívida tão grande que forçará a liquidez a sair do sistema financeiro global.

Não talvez.

Não eventualmente.

Mecanicamente.

Se você possui Bitcoin, ações, cripto, ouro ou qualquer ativo de risco, isso importa mais do que qualquer narrativa sobre CT.

O NÚMERO QUE MUDOU TUDO

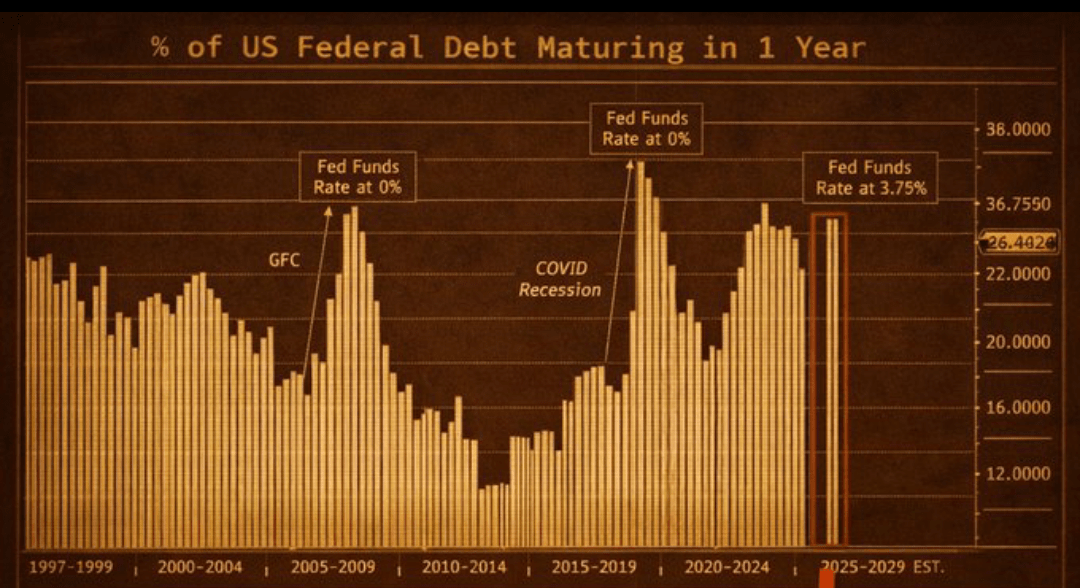

Mais de 25% da dívida total dos EUA vence nos próximos 12 meses.

Isto não é normal.

Esta é a maior parede de refinanciamento na história moderna dos EUA.

Estamos falando de mais de $10 TRILHÕES que devem ser rolados em um único ano.

Sem atraso.

Sem alternativas.

Isso precisa ser refinanciado.

POR QUE ISSO É UM PROBLEMA AGORA (E NÃO ERA EM 2020)

Em 2020, o refinanciamento foi indolor.

• As taxas de juros estavam perto de 0%

• O dinheiro era essencialmente grátis

• A liquidez era abundante

• O Fed sustentou tudo

No pico, cerca de 29% da dívida dos EUA era de curto prazo.

Mas os custos de refinanciamento eram negligenciáveis.

Agora compare isso com hoje.

• Taxa de política: ~3,75%

• Custos de empréstimos: dramaticamente mais altos

• Compradores de títulos exigem rendimento real

• A liquidez já está apertada

A mesma estrutura de dívida agora se torna tóxica.

O QUE REALMENTE ACONTECE A SEGUIR

O Tesouro não tem escolha.

Para refinanciar a dívida que vence, deve emitir grandes quantidades de novos títulos.

Isso significa:

• Inundando o mercado com títulos do Tesouro

• Competindo diretamente com todos os outros ativos por capital

• Retirando liquidez do sistema

Isso não é uma teoria.

É assim que os mercados de títulos funcionam.

Cada dólar usado para comprar títulos do Tesouro é um dólar que não está indo para:

• Ações

• Cripto

• Ativos de risco

• Metais

• Crédito privado

• Mercados emergentes

“MAS CORTES DE JUROS VÃO RESOLVER ISSO” - NÃO, NÃO VÃO

Os mercados estão precificando 2–3 cortes de juros.

Isso não resolve o problema.

Mesmo com cortes:

• Os custos de refinanciamento permanecem muito mais altos do que na era de 2020–2021

• O volume da dívida é muito grande

• A oferta de títulos é inevitável

Cortes podem desacelerar o sangramento.

Eles não param a drenagem.

ESTE É UM EVENTO DE LIQUIDEZ, NÃO UM CHAMADO À RECESSÃO

É aqui que a maioria das pessoas se engana.

O risco não é um colapso econômico imediato.

O risco é um vácuo de liquidez lento e sustentado.

Quando a liquidez é drenada:

• As avaliações se comprimem

• A volatilidade dispara

• As correlações vão para 1

• Ativos especulativos sofrem primeiro

Soa familiar?

É assim que os mercados em alta morrem silenciosamente.

POR QUE CRIPTO E ATIVOS DE RISCO ESTÃO ESPECIALMENTE EXPOSTOS

Cripto sobrevive com liquidez excessiva.

Quando o dinheiro é barato e abundante, ele flui para:

• Bitcoin

• Altcoins

• Memes

• Aproveitar

• Especulação

Quando a liquidez é retirada:

• A alavancagem se desfaz

• Mãos fracas são forçadas a sair

• A volatilidade explode

• Somente os ativos mais fortes sobrevivem

Isso não é propaganda bearish.

São mecânicas macroeconômicas.

A JANELA DE 1–2 ANOS QUE IMPORTA

Esta parede de refinanciamento não desaparece da noite para o dia.

Nos próximos 12–24 meses, os EUA devem:

• Rolagem contínua da dívida

• Emissão contínua de títulos

• Absorção contínua de liquidez

Isso cria pressão persistente em todos os mercados globais.

Não é um colapso de um dia.

Um ajuste gradual.

A PARTE QUE NINGUÉM COMENTA

O governo dos EUA não pode evitar isso sem consequências.

As opções são limitadas:

• Emitir mais dívida → drenar liquidez

• Monetizar dívida → enfraquecer o dólar

• Repressão financeira → distorcer mercados

Nenhuma dessas é otimista no curto prazo.

Cada caminho envolve dor em algum lugar.

O QUE ISSO SIGNIFICA PARA OS INVESTIDORES

Isso não é um chamado à pânico.

É um chamado para ser realista.

Os mercados estão entrando em uma fase onde:

• A liquidez importa mais do que narrativas

• Macroeconomia vence microeconomia

• Gestão de riscos vence esperança excessiva

Os próximos grandes vencedores não serão os comerciantes mais barulhentos.

Eles serão aqueles que entendem quando a liquidez está saindo e quando está voltando.