O Bitcoin está se aproximando de uma fase crucial, à medida que a volatilidade dos preços se contrai após semanas de oscilações agressivas impulsionadas pela incerteza macroeconômica e pela mudança na posição dos investidores.

Períodos como este, marcados por faixas restritas e momentum em declínio, muitas vezes precedem grandes movimentos direcionais.

Com os fluxos de ETF spot flutuando, as expectativas de inflação se recalibrando e os bancos centrais mantendo um tom cauteloso, os participantes do mercado estão cada vez mais divididos entre estratégias de acumulação de longo prazo e negociações táticas de curto prazo.

Essa tensão agora está claramente refletida na estrutura de preços do Bitcoin.

Historicamente, quando o BTC se comprime em bandas mais estreitas, o mês seguinte se torna um campo de provas onde a convicção é testada.

Zonas de suporte e resistência transformam-se de níveis abstratos de gráfico em batalhas psicológicas e impulsionadas por liquidez, revelando onde o capital está genuinamente disposto a se comprometer.

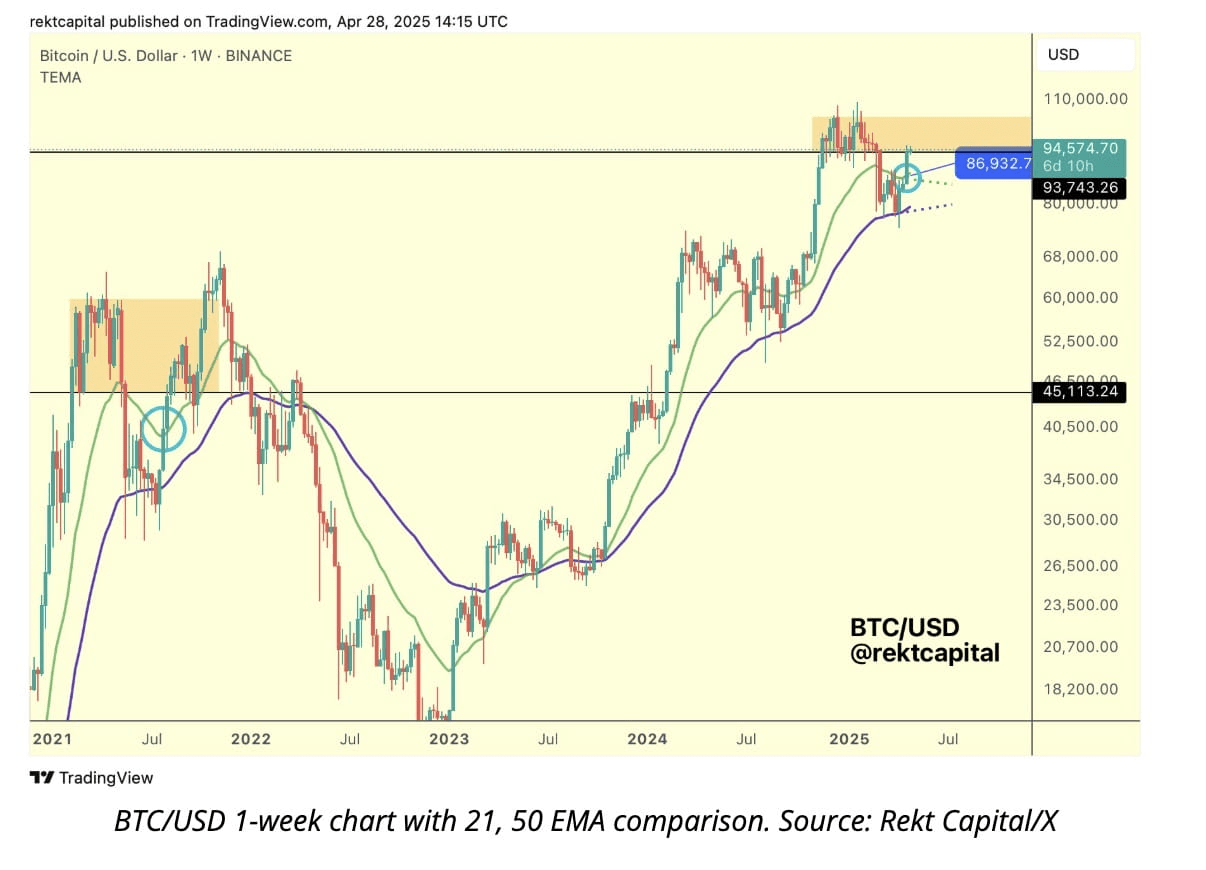

Na parte inferior, as zonas de suporte mais críticas do Bitcoin alinham-se com áreas de demanda de alto volume anteriores onde o preço encontrou aceitação após vendas acentuadas.

Essas regiões não são arbitrárias; elas representam zonas onde participantes institucionais e de grande escala absorveram anteriormente pressão de venda sustentada.

Quando o preço revisita esses níveis sob condições de pânico contido, volume de venda em declínio e taxas de financiamento neutras, isso geralmente sinaliza que a liquidação forçada passou em grande parte e que os compradores podem novamente entrar defensivamente.

Essas zonas frequentemente agem como poços de gravidade, puxando o preço em direção a elas durante fases corretivas antes que uma tendência mais ampla recomece.

Acima da faixa atual, a resistência é definida por clusters onde os avanços anteriores estagnaram e o momento esfriou.

Essas áreas geralmente contêm liquidez latente do lado vendedor de traders que entraram tarde durante rallies anteriores e agora estão ansiosos para sair em equilíbrio ou lucro modesto.

À medida que o preço se aproxima dessas regiões, o mercado frequentemente encontra seu primeiro teste significativo: compradores de spot devem absorver a realização de lucros enquanto o momentum impulsionado por derivativos tenta subir.

Sem volume de spot sustentado e continuidade estrutural, os rallies em direção à resistência correm o risco de serem rejeitados, especialmente se a alavancagem aumentar muito rapidamente.

A estrutura de mercado será um determinante chave da viés direcional no próximo mês.

Uma continuação de mínimas mais altas, combinada com o preço se mantendo acima das médias móveis chave de médio prazo, sugeriria que os compradores permanecem no controle, apesar de correções de curto prazo.

Neste cenário, a resistência torna-se progressivamente mais fraca à medida que os vendedores são forçados a defender zonas mais estreitas. Por outro lado, rejeições repetidas no mesmo limite superior, especialmente se acompanhadas de divergências bearish ou volume em declínio, implicariam que a distribuição está ocorrendo e que a consolidação ou uma retração mais profunda permanece provável.

Métricas de derivativos adicionam outra camada de insight sobre a qualidade de qualquer movimento.

Avanços sustentáveis tendem a ocorrer quando as taxas de financiamento permanecem modestas e o interesse aberto aumenta gradualmente, indicando participação orgânica em vez de alavancagem excessiva.

Quando o financiamento se torna agressivamente positivo e o interesse aberto dispara enquanto o preço luta para avançar, isso geralmente sinaliza uma posição longa superlotada.

Essas condições frequentemente precedem movimentos acentuados para baixo, já que mesmo pequenas correções podem causar liquidações que empurram o preço rapidamente de volta para o suporte estabelecido.

Condições macro permanecem a variável imprevisível capaz de sobrepor configurações técnicas.

A sensibilidade do Bitcoin a lançamentos de CPI, dados do mercado de trabalho e comentários do banco central significa que estruturas de gráfico limpas podem ser invalidadas em momentos.

Um ambiente macro caracterizado por condições financeiras mais brandas, liquidez em melhoria e entradas consistentes de ETF melhoraria significativamente as chances de uma quebra sustentada acima da resistência.

Por outro lado, preocupações renovadas com a inflação, expectativas monetárias mais rígidas ou sentimento de risco negativo poderiam forçar o preço a cair, independentemente de sinais técnicos construtivos.

O resultado bullish mais construtivo para o mês à frente envolveria uma quebra decisiva acima da resistência, seguida por um reteste bem-sucedido que se mantenha como novo suporte.

Esse comportamento sinalizaria aceitação em níveis mais altos e provavelmente atrairia novo capital de investidores de spot e traders guiados por momentum.

A alternativa bearish continua sendo a falha em superar a resistência, seguida por uma rotação de volta em direção a zonas de demanda significativa, um resultado que redefiniria a posição, esfriaria o excesso especulativo e potencialmente estenderia a fase de consolidação mais ampla.

À medida que o Bitcoin entra novamente neste estado comprimido, a ênfase muda de prever resultados para observar reações.

Como o preço se comporta em suporte chave, quão agressivamente os vendedores defendem a resistência e se o volume e o financiamento permanecem balanceados oferecerão as pistas mais precoces e confiáveis.

Em mercados como este, paciência e preparação muitas vezes superam a previsão porque o próximo confronto decisivo raramente se anuncia antes de chegar.