Si la Parte 1 enmarcó la tokenómica débil como un problema estructural en el mercado, la Parte 2 se centra en una realidad más matizada: la tokenómica rara vez mata un proyecto por sí sola. Lo que realmente presiona el precio es el vesting, cuando llega en el momento equivocado.

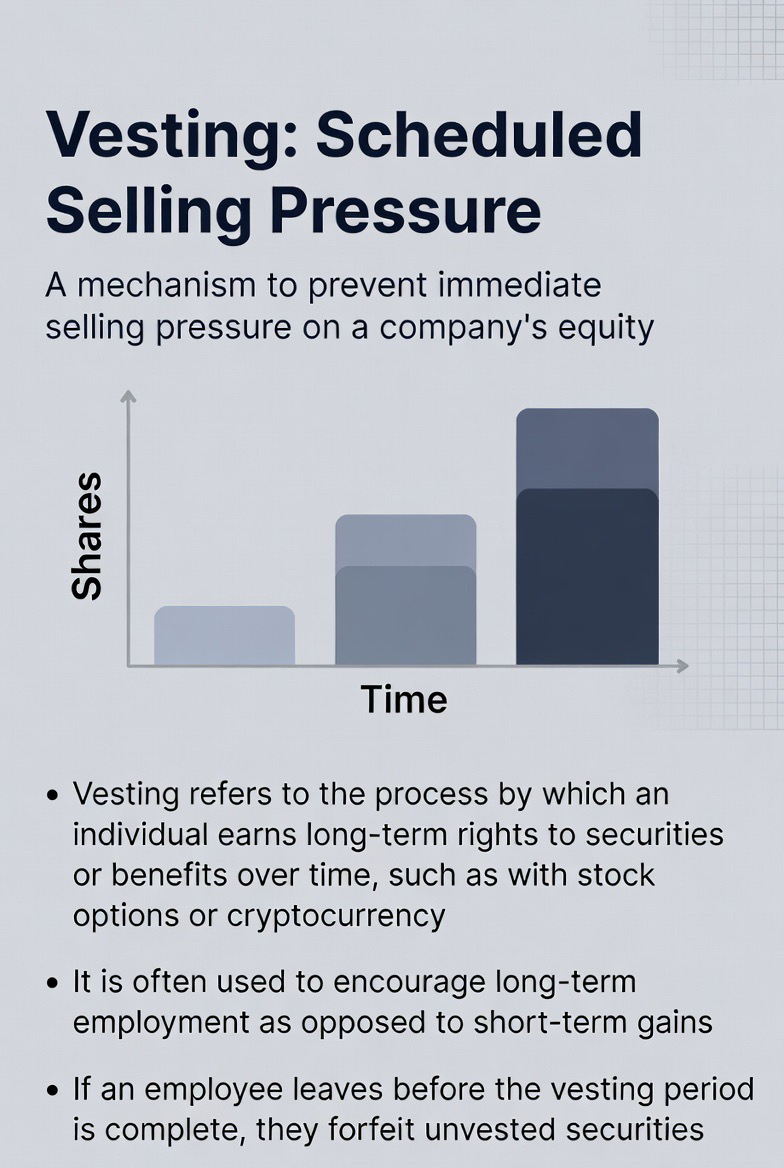

1. Vesting: Presión de venta programada

Los mercados pueden tolerar muchas imperfecciones: un producto inacabado, una narrativa poco clara, una falta de ingresos inmediatos. Pero los mercados nunca ignoran la oferta que está garantizada para llegar al mercado.

Por naturaleza, el vesting representa:

Oferta futura identificada

Vendedores con un costo base casi nulo

Decisiones de venta desvinculadas del sentimiento del mercado

En un entorno de baja liquidez, el vesting deja de ser un riesgo futuro y se convierte en presión de venta presente.

2. El Error Común: Evaluar el Vesting en un Mercado Ideal

Muchos análisis de tokenomía suponen implícitamente:

“El mercado siempre tendrá suficiente capital para absorber nueva oferta.”

La realidad cuenta una historia diferente:

Los mercados alcistas no son continuos

Los flujos de capital son cíclicos y selectivos

No todos los proyectos se benefician de la misma narrativa

El vesting funciona bien en mercados alcistas, pero en condiciones laterales o bajistas, puede convertirse en una carga de varios trimestres sobre el precio.

3. Quién está haciendo el vesting importa más que cuánto

No toda la oferta desbloqueada es igual:

Equipo / Fundadores: vendiendo para diversificar riesgos - comprensible

VCs tempranos: vendiendo para cumplir con los objetivos de IRR y financiar ciclos de vida - casi inevitable

Incentivos / Recompensas: vendiendo debido a la falta de incentivos para mantener

Un token con un vesting modesto aún puede tener un rendimiento inferior si la oferta termina en las manos equivocadas, mientras que un token con un vesting más grande puede tener un mejor desempeño si:

Los bloqueos son largos

Los desbloqueos son graduales

La demanda real existe para absorber la oferta

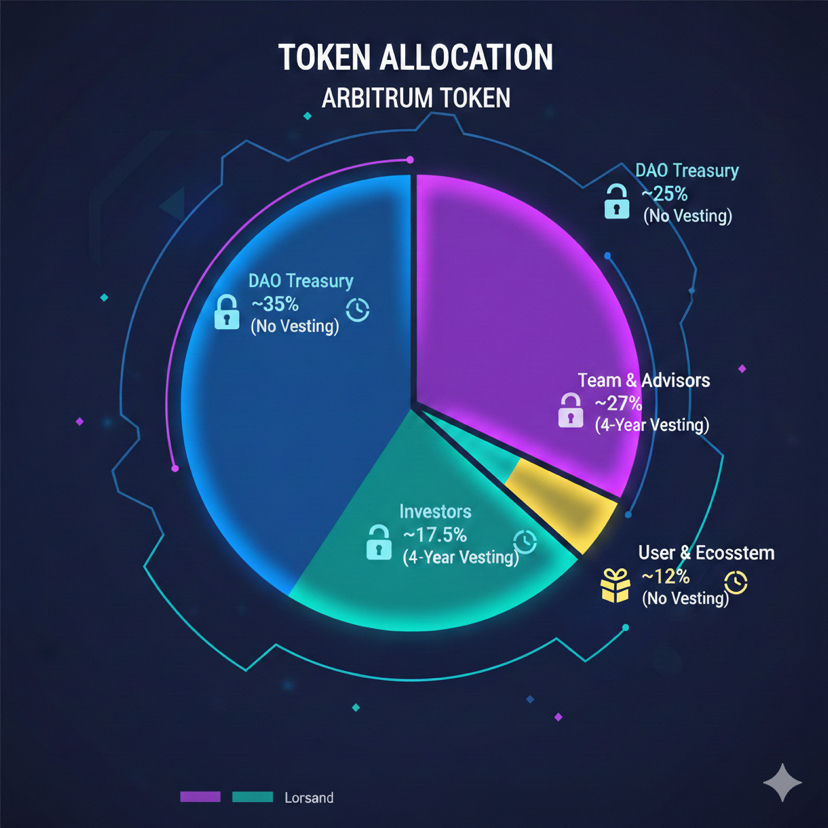

4. Estudio de Caso: Arbitrum (ARB) — Tokenomía Sólida, Presión de Vesting Persistente

Arbitrum ofrece un ejemplo claro del mundo real.

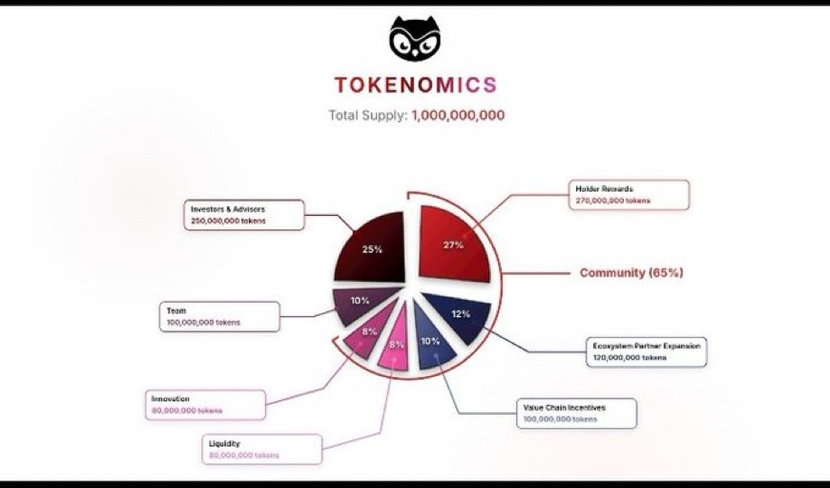

Tokenomía en papel

Suministro total: 10 mil millones de ARB

La asignación sigue los estándares de la industria:

Tesorería de DAO

Equipo y Asesores (vesting a largo plazo)

Inversores (vesting a largo plazo)

Distribución de Airdrop y ecosistema

Desde una perspectiva de diseño, ARB no sufre de una mala tokenomía. El vesting es transparente y está estructurado para evitar choques de suministro repentinos.

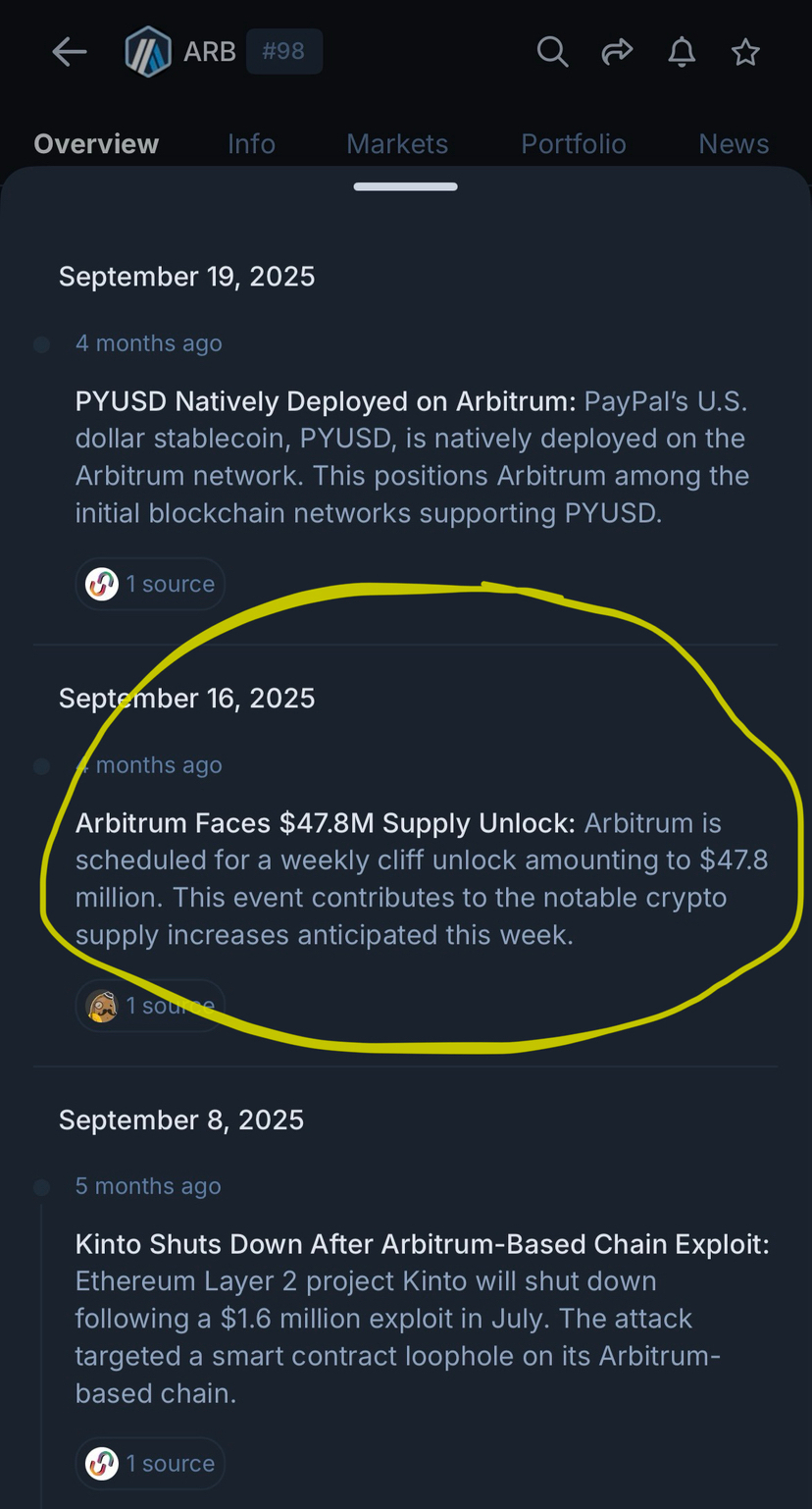

El Verdadero Problema: Expiración del Cliff en un Entorno de Liquidez Débil

Después de que terminó el bloqueo de un año, ARB entró en una fase de:

Desbloqueos iniciales grandes

Seguidos de liberaciones mensuales constantes durante varios años

El primer desbloqueo importante condujo a:

Aumentos en los flujos de intercambio

Ventas visibles de insiders e inversores tempranos

Reacciones negativas al precio a corto plazo

No porque la tokenomía estuviera defectuosa, sino porque: nueva oferta entró al mercado cuando había liquidez opuesta insuficiente.

Una Segunda Restricción: Utilidad Que No Absorbe la Oferta

ARB funciona principalmente como un token de gobernanza:

El uso de la red sigue creciendo

La actividad en cadena mejora

Pero la demanda de mantener ARB no escala proporcionalmente con la adopción de la red

A medida que los desbloqueos de suministro mensual continúan, y la demanda sigue siendo en gran parte especulativa, el aumento sostenido se vuelve difícil.

5. Una buena tokenomía aún puede fallar cuando el momento es incorrecto

El caso de Arbitrum destaca una lección más amplia:

Un diseño de token sólido no garantiza un fuerte rendimiento del precio

El vesting transparente no elimina la presión de venta

El momento importa tanto como la estructura

Tokenomía correcta + mal momento = presión continua sobre el precio.

6. Conclusiones para Inversores para 2024–2026

En el ciclo actual, la tokenomía ya no son herramientas para encontrar aumentos — son herramientas para gestionar el riesgo a la baja.

En lugar de preguntar:

¿“Es pesado el calendario de vesting?”

Pregunta:

¿Quién recibe los tokens desbloqueados?

¿Tienen incentivos para mantener?

¿Qué capital está posicionado para absorber esa oferta?

El vesting no es inherentemente malo. La tokenomía no es el enemigo.

Pero en un mercado selectivo de liquidez, el vesting en el momento equivocado puede suprimir el precio durante varios trimestres — incluso para proyectos fundamentalmente sólidos como Arbitrum.