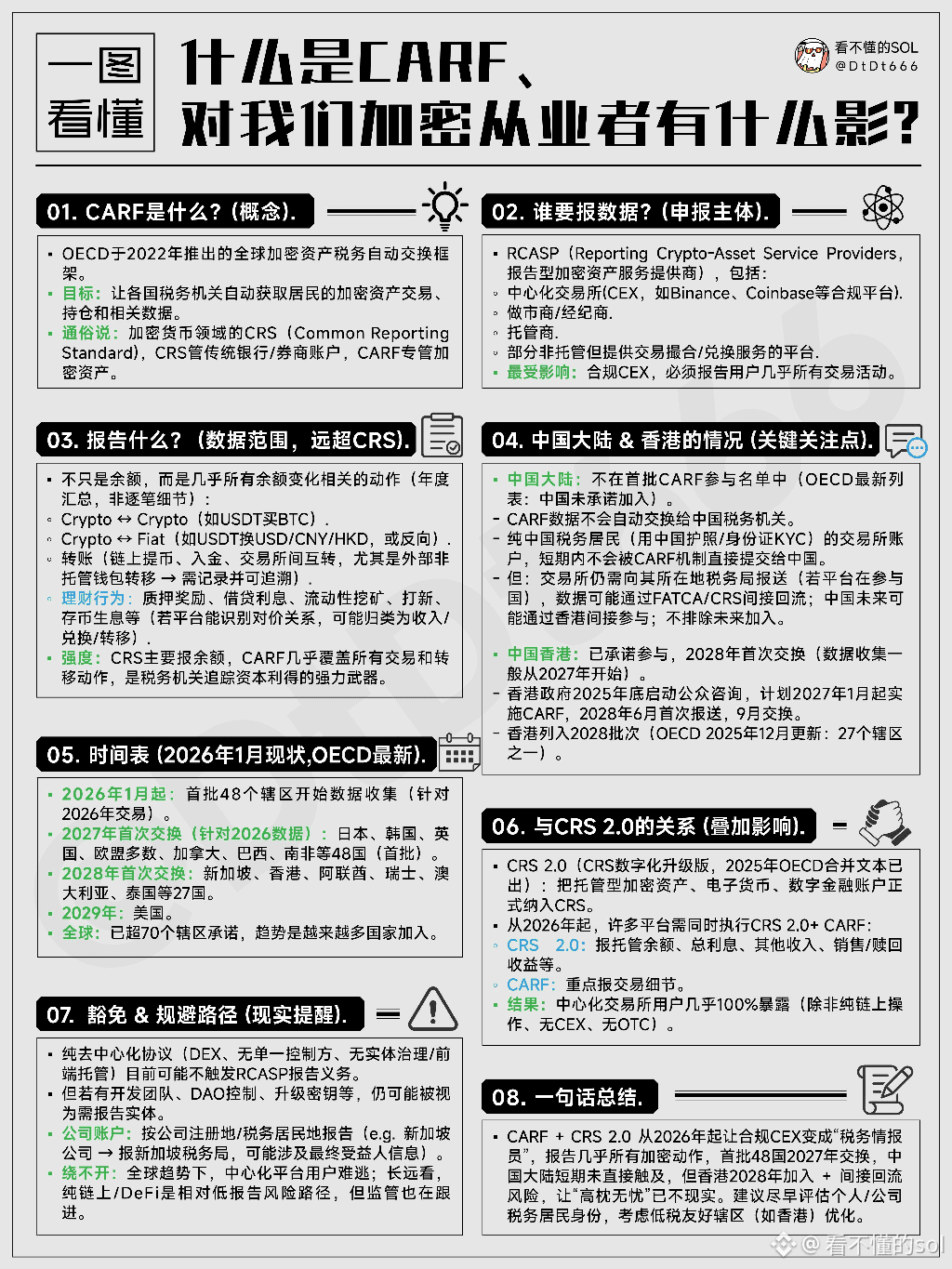

1. CARF是什么鬼?

目的是什么:让各国税务机关自动获取居民的加密资产交易、持仓和相关数据。

通俗理解:CRS管传统银行/券商账户,CARF专门管加密资产。

定义:OECD于2022年推出的全球加密资产税务自动交换框架,是加密货币领域的CRS(共同申报准则),专门针对加密资产。

2. 谁需要报CARF数据?

主要是 RCASP(报告型加密资产服务提供商),

包括:

中心化交易所(CEX),如Binance、Coinbase等合规平台

做市商/经纪商

托管商

部分非托管但提供交易撮合/兑换服务的平台

最受影响的是合规CEX,必须报告用户几乎所有交易活动。

3. CARF需要报告什么数据?

不只是余额,而是几乎所有与余额变化相关的动作(年度汇总,非逐笔细节),包括:

- Crypto与Crypto之间的交易(如USDT买BTC)

- Crypto与法币之间的兑换(如USDT提币到CNY/HKD,或反向)

- 转账(链上提币、交易所间互转,尤其是外部非托管钱包转移)

- 理财行为(质押奖励、借贷利息、流动性挖矿、打新、存币生息等,若平台能识别对价关系,可能归类为收入/兑换/转移)

- 强度对比:CRS主要报告余额,CARF几乎覆盖所有交易和转移动作,是税务机关追踪资本利得的强力工具。

4. 中国大陆与香港的CARF参与情况?

中国大陆:不在首批CARF参与名单中(OECD最新列表),未承诺加入。

- CARF数据不会自动交换给中国税务机关。

- 纯中国税务居民(用中国护照/身份证KYC)的交易所账户,短期内不会被CARF直接提交给中国。

- 但交易所仍需向其所在地税务局报送(若平台在参与国),数据可能通过FATCA/CRS间接回流;中国未来可能通过香港间接参与,大陆目前看是不太可加入。

中国香港:已承诺参与,2028年首次交换(数据收集一般从2027年开始)。

- 香港政府2025年底启动公众咨询,计划2027年1月起实施CARF,2026年6月首次报送,9月交换。

- 香港列入2028批次(OECD 2025年12月更新:27个辖区之一)。

5. CARF的全球推进时间表?

-2026年1月起:首批48个辖区开始数据收集(针对2026年交易)。

- 2027年首次交换:针对2026年数据,涉及日本、韩国、英国、欧盟多数国家、加拿大、巴西、南非等48国(首批)。

- 2028年首次交换:涉及新加坡、香港、阿联酋、瑞士、澳大利亚、泰国等27国。

- 2029年:美国加入。

- 全球趋势:已超70个辖区承诺参与,未来会有更多国家加入。

6. CARF和CRS 2.0是什么关系?

- CRS 2.0:CRS的数字化升级版,2025年OECD合并文本已将托管型加密资产、电子货币、数字金融账户正式纳入CRS。

- 叠加影响:从2026年起,许多平台需同时执行CRS 2.0 + CARF。

- CRS 2.0:报托管余额、总利息、其他收入、销售/赎回收益等。

- CARF:重点报交易细节。

说人话:中心化交易所用户几乎100%暴露(除非纯链上操作、无CEX、无OTC)。

7. 有哪些豁免或规避CARF申报的路径?

- 纯去中心化协议(DEX):无单一控制方、无实体治理/前端托管的,目前可能不触发RCASP报告义务。但若有开发团队、DAO控制、升级密钥等,仍可能被视为需报告实体。

- 公司账户:按公司注册地/税务居民地报告(如新加坡公司→报新加坡税务局,可能涉及最终受益人信息)。

- 绕开路径:全球趋势下,中心化平台用户难规避;长远看,纯链上/DeFi是相对低报告风险路径,但监管也在跟进。

8. CARF对加密从业者的核心影响是什么?

CARF + CRS 2.0从2026年起让合规CEX变成“税务情报员”,用户几乎所有加密动作都将被报告。

首批48国2027年交换数据,中国大陆短期未直接触及,但香港2028年交换存在间接回流风险,“高枕无忧”已不现实。

建议尽早评估个人/公司税务居民身份,考虑低税友好辖区(如香港)优化。